金融服务行业

全球金融服务领导者信任DOMO

![]()

![]()

![]()

![]()

![]()

解决整个金融服务价值链中的业务挑战

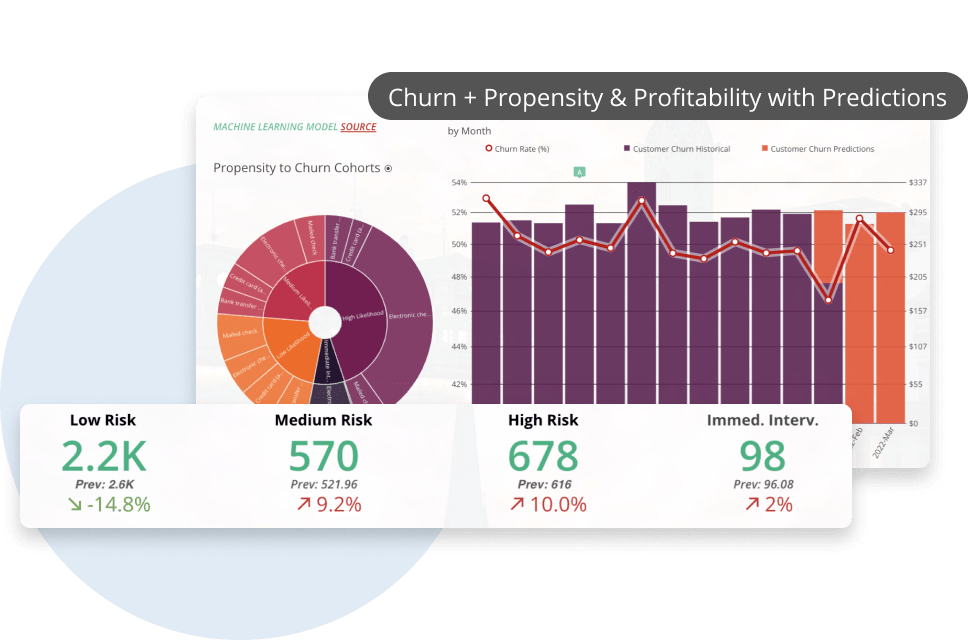

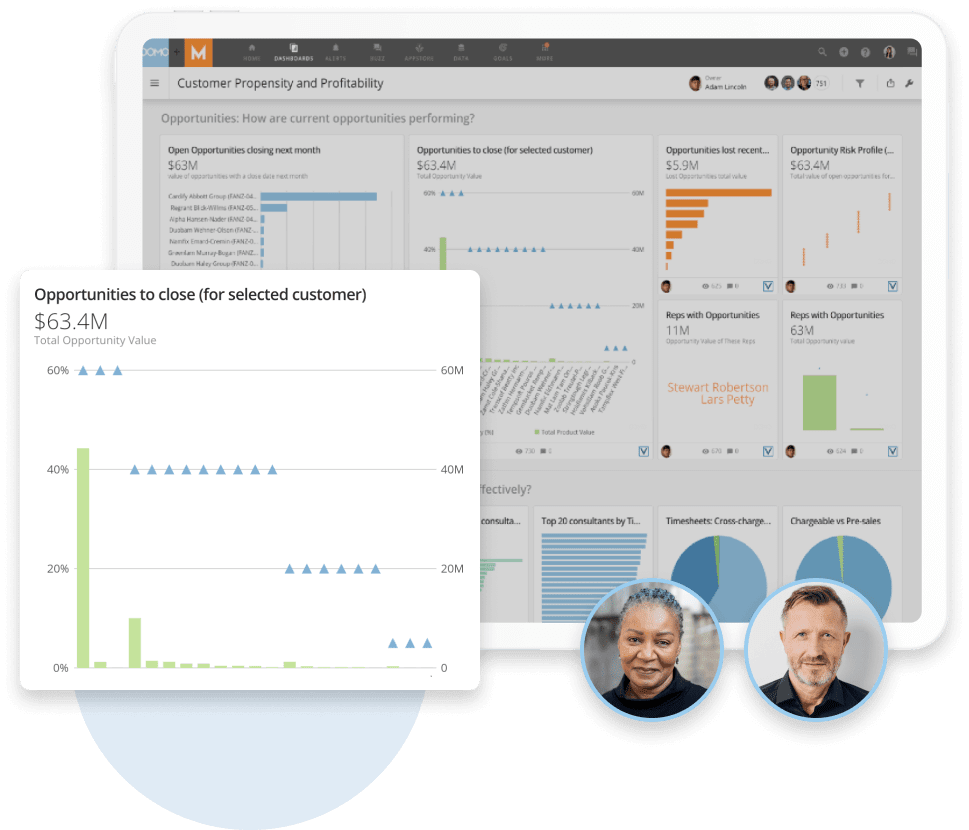

客户盈利能力

预测客户的盈利能力与偏好

- 分析跨产品供应的客户互动。

- 衡量识别目标客户和产品的倾向。

- 预测和预测客户在购买过程中的盈利能力。

- 整理和查看结果以建立客户促销。

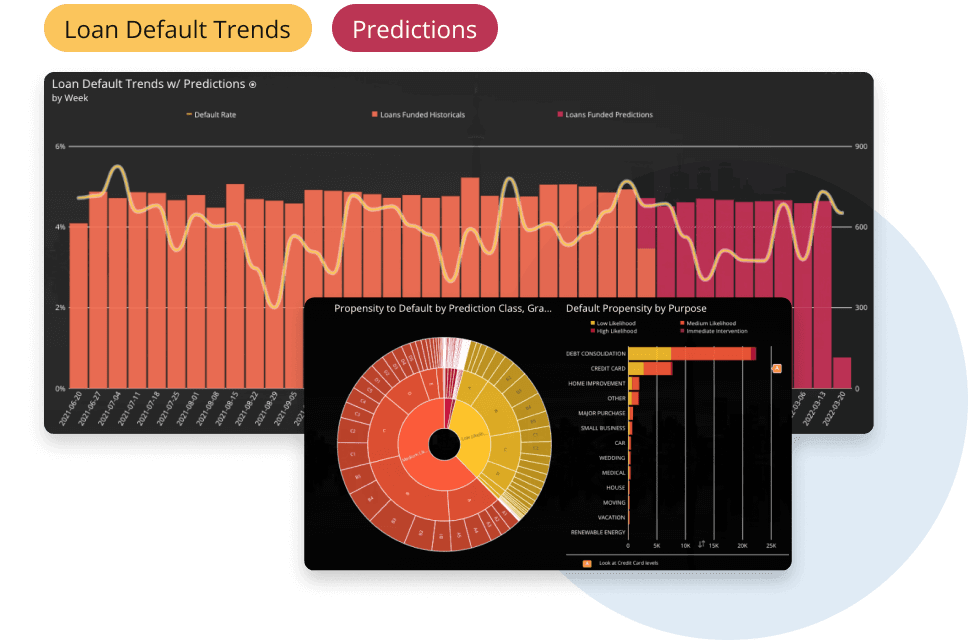

贷款管理

提供简化的贷款管理

- 预测和衡量贷款渠道中的资金需求。

- 衡量生产力以快速响应瓶颈。

- 评估贷款组合的分布,以评估风险和质量。

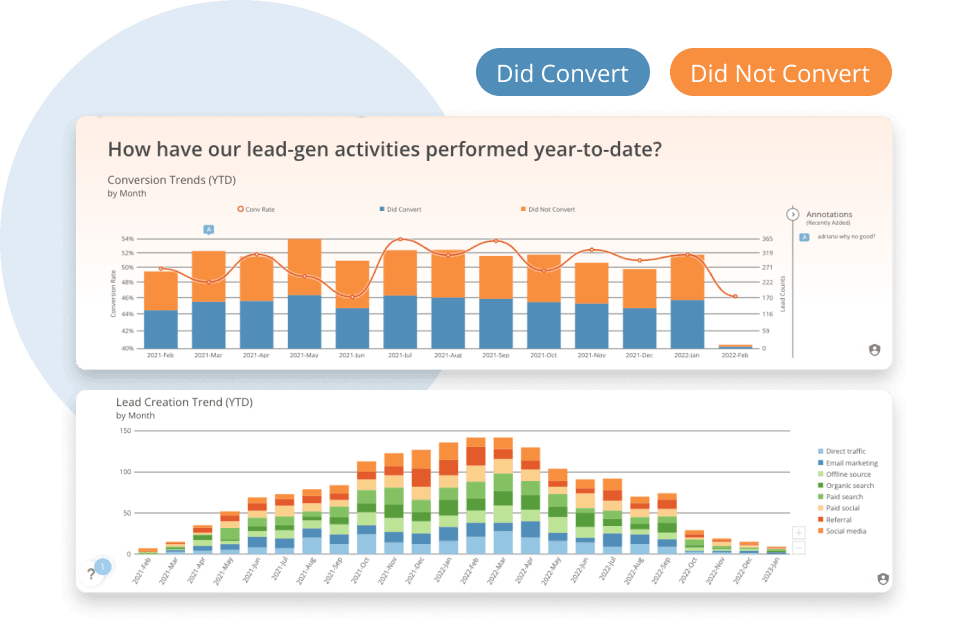

挖掘潜在客户

优化市场线索来源

- 确定并审查所有营销活动。

- 跟踪和分析用于潜在客户生成的渠道。

- 评估潜在客户阶段和转化率并将其归因于相应的营销活动。

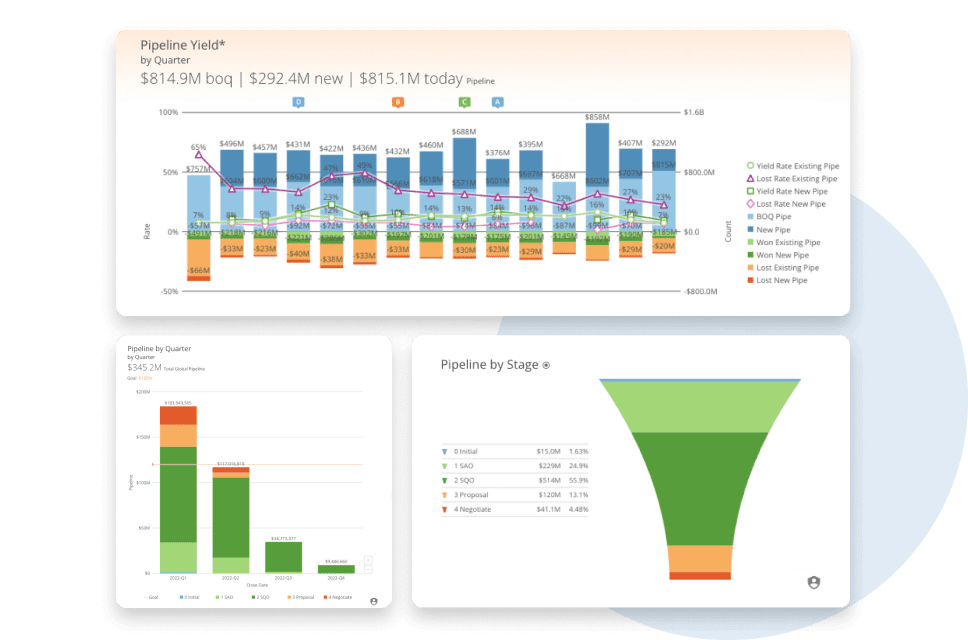

销售优化

优化您的销售流程

- 可视化查看性能驱动因素和瓶颈。

- 通过衡量客户历史绩效来最大限度地提高潜在客户质量。

- 确定顶尖的销售人才,采用最佳实践为团队提供所需的技能。

增强数字体验

通过增强的数字体验脱颖而出

- 通过满足客户需求的数字选项提供增强的客户体验。

- 提高敏捷性并快速响应市场变化。

- 利用实时数据支持数字产品实施或确定新的增长领域。

了解Domo如何帮助金融服务团队

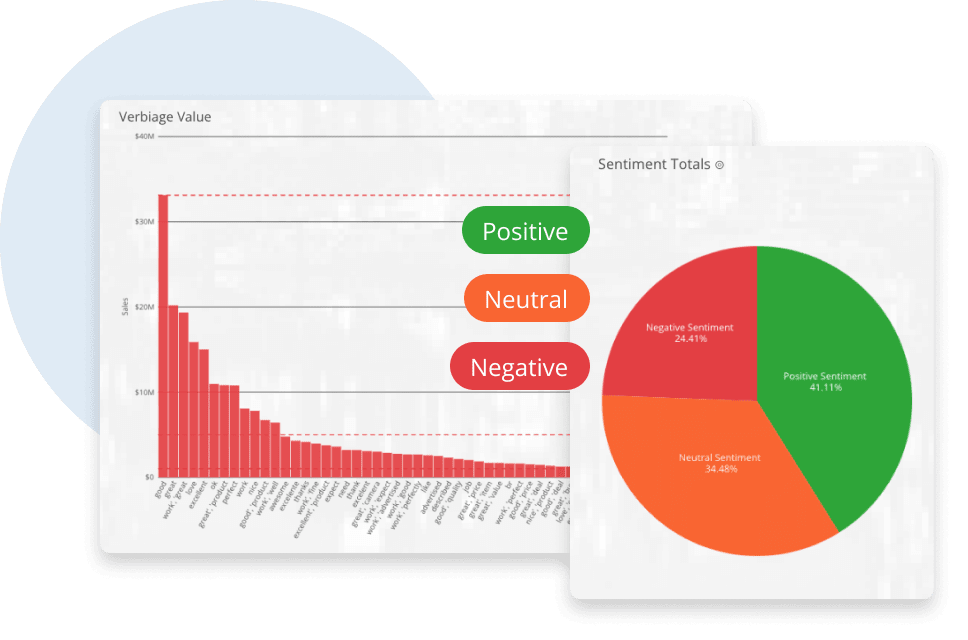

通过丰富的客户洞察最大限度地提高盈利能力。

评估客户的互动和体验,以提高保留率。

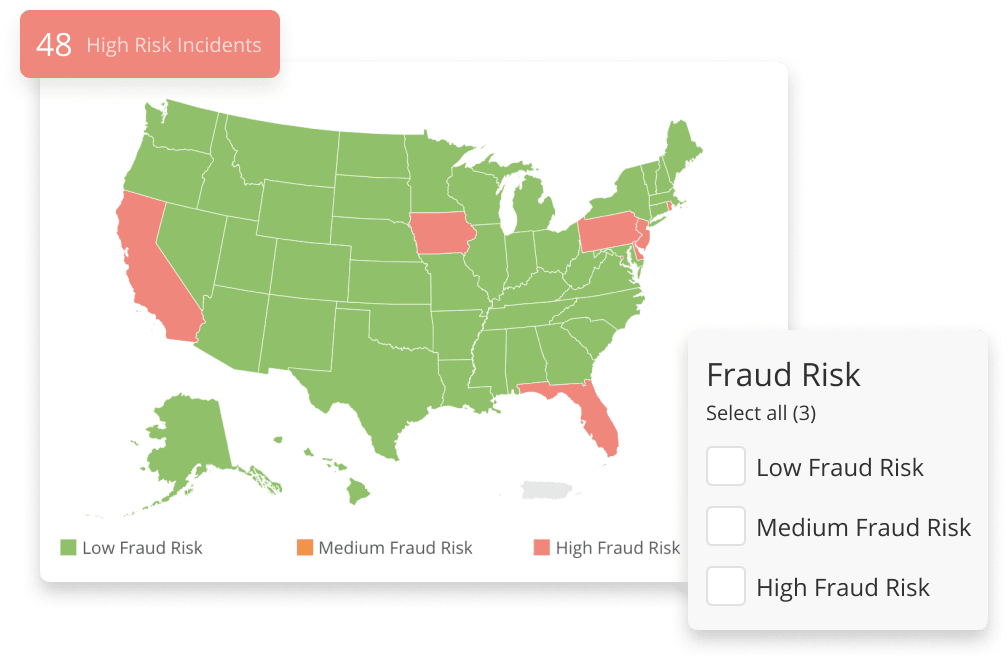

助力金融团队评估欺诈风险

通过主动监控和分析来衡量和解决数十亿的欺诈风险问题。

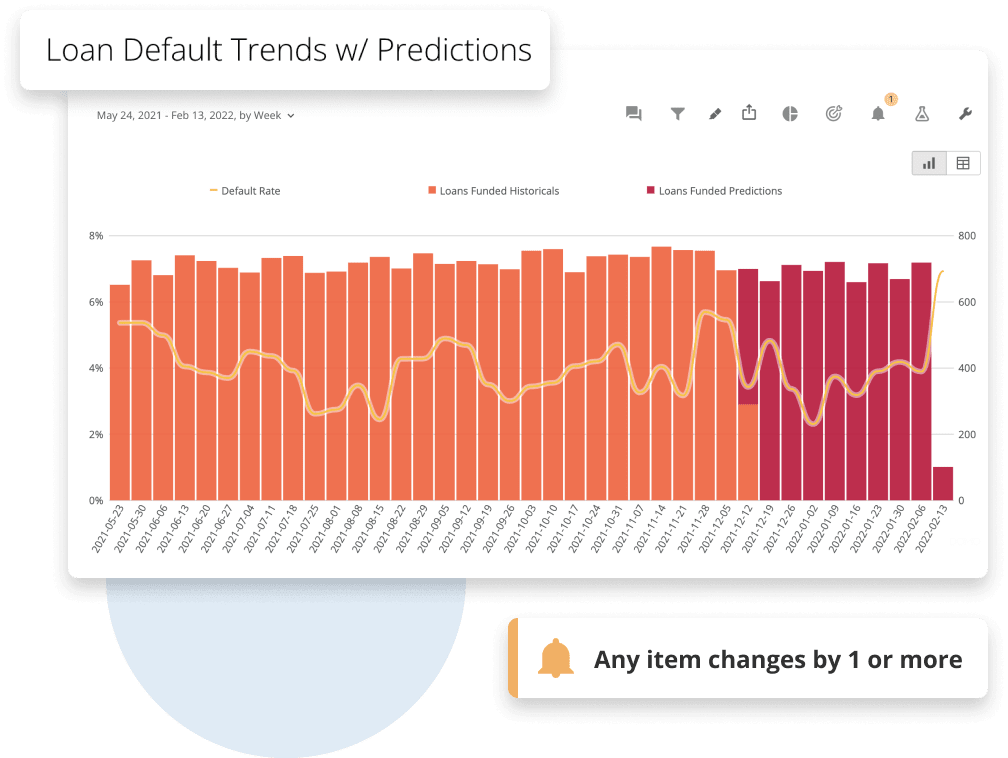

分析信贷投资组合违约风险

利用客户信用分析来分析客户持有以及风险和暴露行为

通过丰富的客户洞察最大限度地提高盈利能力

- 提供一致的客户体验。整理和评估数据需求以提供个性化体验。

- 支持数据驱动型决策。 打破数据孤岛,实现数据民主化,并在组织内轻松安全地共享见解。

- 提高效率并消除跨部门孤岛。集成来自内部和外部来源的与客户相关的零散数据。

- 负责任地成长。更好地监控和评估客户的增长机会和风险敞口。

衡量和降低欺诈风险,降低欺诈预防成本

- 更好地监控欺诈风险。跨所有渠道执行分析,以解决威胁的数量和复杂性。

- 消除数据孤岛。 合并来自不同系统的数据,将欺诈风险降至最低。

- 最大限度地降低与欺诈相关的成本。使用欺诈评估技术来减少欺诈相关成本的货币影响。

- 主动监控和管理风险。通过数据科学和高级机器学习支持的自动警报获得预测性见解。

分析信贷投资组合的违约风险

- 确保一致的结果。利用基于集成数据作为单一事实来源的企业级标准化贷款违约风险建模框架。

- 推动一致的数据管理。评估和整理来自单一事实来源的客户数据,以有效地评估风险和暴露。

- 在流程的每个阶段提供相关数据。通过全面的数据可视化最准确地评估风险。

客户代表

“Domo 的突出之处在于它能够让业务中的每个人从仪表板中的数据中学习,他们可以自己设计。”

德里克·怀特

“您需要某种程度的自动化来告诉您何时遇到护栏。我们在业务中的许多不同数据点上设置警报。如果我们在毛利率(我们设置的护栏)之外运营,我们会立即收到警报。”

杰里米·安德鲁斯

“您创建的平台确实非同寻常,颠覆了我们所知道的世界;Domo已经/正在彻底改变所有部门和行业的业务。”

马修·马奇